Les bases du trading sur IQ Option : spreads, swaps, marge, effet de levier, conversions

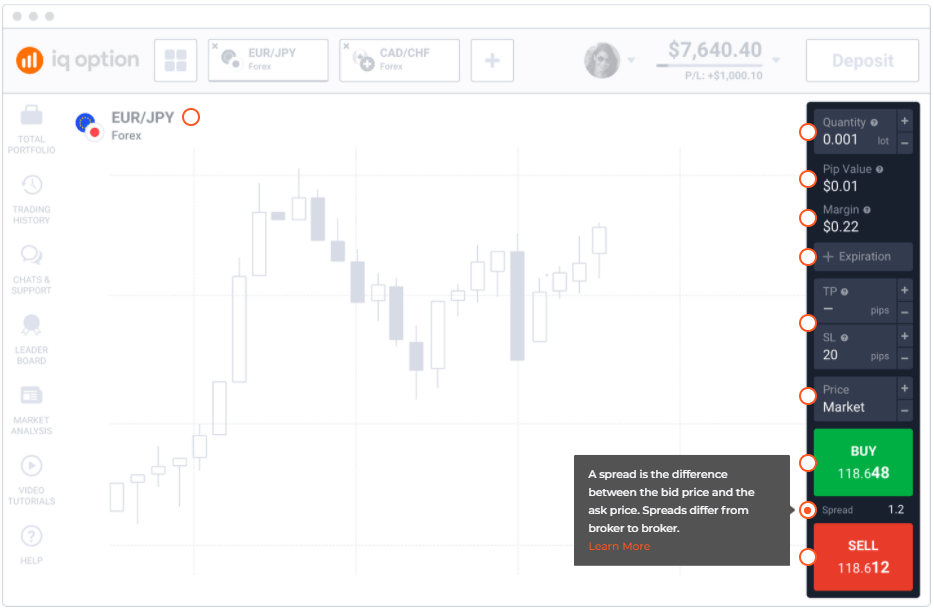

Se propage

Un spread est la différence entre le cours acheteur et le cours vendeur. Les spreads diffèrent d'un courtier à l'autre.

Pour calculer le coût d'un spread sur la plateforme IQ Option, utilisez la formule suivante :

Coût d'un spread = Taille du lot × Taille du contrat × Spread

Exemple

EUR/USD Ask : 1,13462 Bid : 1,13455

Spread : 1,13462 – 1,13455 = 0,00007

Taille du trade : 2 lots

Taille du contrat : 100,000 unités de la devise de base (=200 000 EUR)

Coût du spread EUR/USD = (1,13462 – 1,13455) × 2 × 100.000 = 14 USD

Échanges

Un swap est une charge d'intérêt qu'un trader doit payer à un courtier pour détenir des positions pendant la nuit.

Les swaps résultent de la différence des taux d'intérêt des devises plus les frais administratifs du courtier. Dans le trading forex, vous empruntez une devise pour en acheter une autre. Un swap dépend si vous achetez une devise avec un taux d'intérêt supérieur ou inférieur à celui de la devise que vous empruntez. Les échanges peuvent être positifs et négatifs.

Si vous achetez une devise avec un taux d'intérêt supérieur à celui de la devise empruntée, vous recevrez un swap positif. Regardons l'exemple suivant.

Exemple

Le taux d'intérêt américain est de 1,75 %.

Le taux d'intérêt australien est de 0,75 %.

Les frais administratifs sont de 0,25 %.

Si vous ouvrez une position longue sur la paire USD/AUD, un swap de 0,75 % sera crédité sur votre compte, car la devise que vous achetez (USD) a un taux d'intérêt plus élevé que la devise que vous empruntez (AUD).

Si vous ouvrez une position courte sur la même paire de devises, un swap de 1,25% sera débité de votre compte, car la devise que vous empruntez (USD) a un taux d'intérêt plus élevé que la devise que vous achetez (AUD).

Marge

La marge est le montant des fonds d'un trader requis pour ouvrir une position à effet de levier. La marge vous permet de négocier avec un effet de levier, qui consiste essentiellement à utiliser des fonds empruntés auprès d'un courtier afin d'augmenter la taille de vos transactions.

Pour calculer une marge sur la plateforme IQ Option, utilisez la formule suivante :

Marge = Taille du lot × Taille du contrat / Effet de levier

Exemple

Vous avez l'intention d'acheter 0,001 lot (1 000 unités) de la paire de devises EUR/USD avec un effet de levier de 1:500. La marge requise pour ouvrir cette position de trading est de 0,2 EUR. Consultez les calculs détaillés ci-dessous :

Paire de devises : EUR/USD

Taille du lot : 0,001 lot Effet de

levier : 1:500

Taille du contrat : 100 000 unités de la devise de base

Marge = 0,001 × 100 000 / 500 = 0,2 EUR

Veuillez noter qu'une conversion peut s'appliquer si votre la devise du compte diffère de la devise de base.

Effet de levier

L'effet de levier vous permet d'échanger des positions supérieures au montant de capital que vous possédez. L'effet de levier maximise les paiements, mais il maximise également les pertes.

Exemple

Supposons que vous avez déposé 1 000 $ sur votre compte et que vous utilisez un effet de levier de 1:500. Dans ce cas, votre pouvoir d'achat sera multiplié par 500 pour atteindre 500 000 $, ce qui signifie que vous pouvez placer une transaction d'une valeur de 500 000 $.

Veuillez noter que l'effet de levier varie selon les actifs.

Conversions

Des taux de conversion de devises peuvent s'appliquer dans certains cas. Cela est dû au fait que chaque paramètre d'une transaction est libellé soit dans la devise de base, soit dans la devise de cotation. La taille et la marge d'un contrat sont libellées dans la devise de base, tandis que le paiement est toujours calculé dans la devise de cotation. Par conséquent, des taux de conversion de devises peuvent s'appliquer pour le calcul de la marge et des paiements. Si la devise de votre compte diffère de la devise de cotation, les conversions s'appliqueront. Examinons les exemples suivants pour comprendre quand une conversion de devise peut être nécessaire.Exemple 1 : devise de base = devise du compte

Supposons que la devise de votre compte est l'USD et que vous négociez la paire de devises USD/JPY. La conversion ne s'appliquera pas lors du calcul de la marge, car la devise de base (USD) est la même que la devise du compte (USD). La conversion s'appliquera lors du calcul du paiement: d'abord, il sera calculé en JPY, la devise de cotation, puis converti en USD, la devise du compte.

Exemple 2 : devise de cotation = devise

du compte Supposons que la devise de votre compte est l'USD et que vous négociez la paire de devises EUR/USD. La conversion s'appliquera lors du calcul de la marge, car la devise de base (EUR) diffère de la devise du compte (USD). La conversion ne s'appliquera pas lors du calcul des paiements, car la devise de cotation (USD) est la même que la devise du compte (USD).

Exemple3: Aucune correspondance

Supposons que la devise de votre compte est GBP et que vous négociez la paire de devises AUD/CHF. La conversion s'appliquera lors du calcul de la marge, car la devise du compte (GBP) diffère de la devise de base (AUD). La conversion s'appliquera également lors du calcul des paiements: d'abord, elle sera calculée en CHF, la devise de cotation, puis convertie en GBP, la devise du compte.

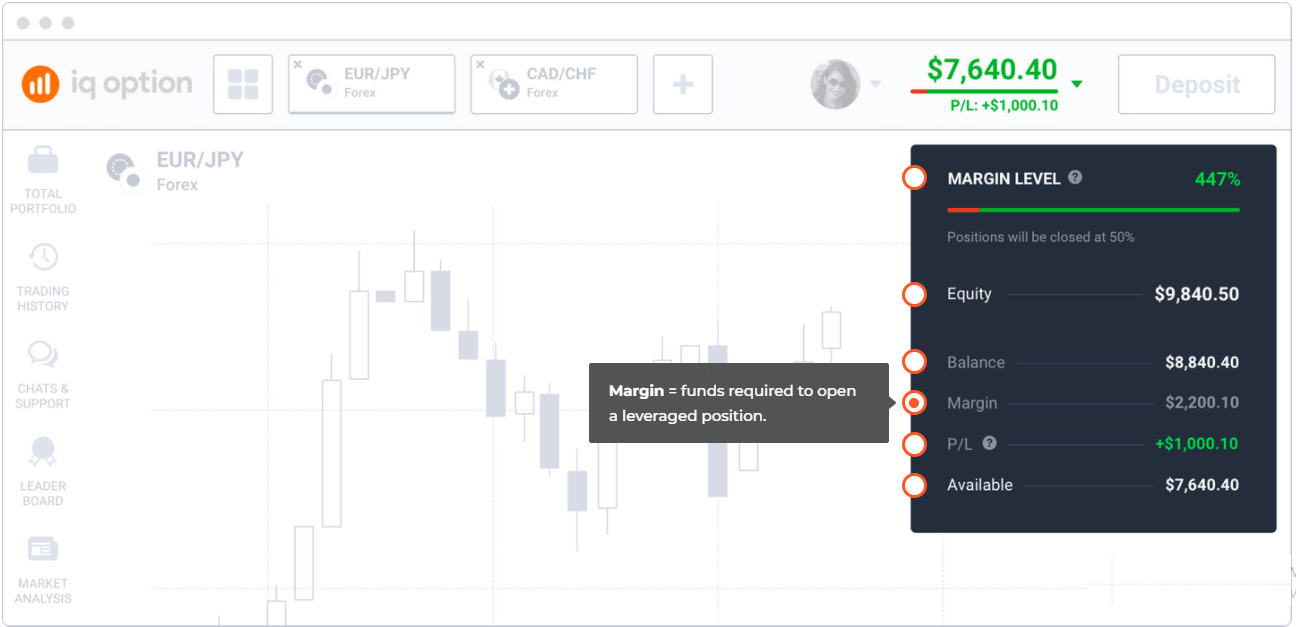

Niveau de marge

Le niveau de marge vous aide à surveiller la santé de votre compte: il indique si tout se passe bien ou non et suggère quand vous devez fermer les positions qui ne sont pas rentables.

Pour calculer votre niveau de marge, utilisez la formule suivante:

Tout est indiqué dans la devise du compte :Niveau de marge = Capitaux propres / Marge × 100 %